L’Agenzia delle Entrate con il Provvedimento n. 34545/2023 del 6 febbraio 2023 ha approvato il modello 730/2023 con le relative istruzioni. Diverse sono le novità che sono previste dal dichiarativo relativo all’anno d’imposta 2022.

Brevemente ecco quali sono le novità introdotte dal Legislatore: modifica scaglioni di reddito e delle aliquote, rimodulazione delle detrazioni per redditi da lavoro dipendente e altri redditi, modifica alla disciplina del trattamento integrativo, eliminazione delle barriere architettoniche, detrazione per canoni di locazione ai giovani, credito d’imposta social bonus, credito d’imposta per attività fisica adattata, credito d’imposta per accumulo anergia da fonti rinnovabili, credito d’imposta per le erogazioni liberali a favore delle fondazioni ITS Academy, credito d’imposta per bonifica ambientale.

Il termine per la relativa presentazione del Modello 730/2023 rimane fissato in data 2 ottobre 2023

Di seguito Ti specifichiamo alcune delle novità previste.

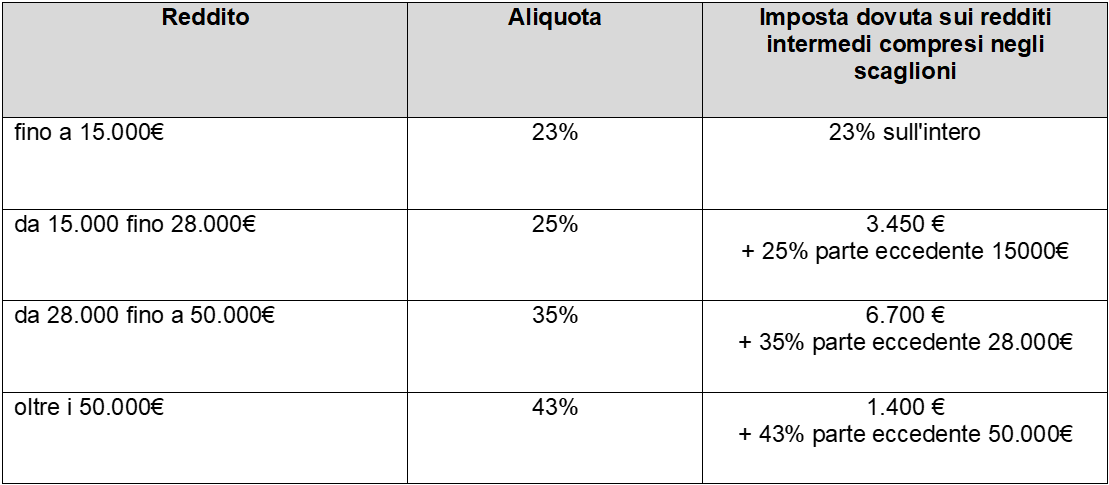

Modifica scaglioni di reddito e aliquote:

Il comma 2 lettera a) dell’articolo 1 della Legge di Bilancio 2022 n. 234/2021 ha ridisegnato i lineamenti fondamentali dell’Irpef, mediante interventi sulle aliquote e sugli scaglioni. In particolare, le aliquote sono state ridotte da 5 a 4 come segue:

scaglioni irpef anno 2022

Detrazioni per redditi da lavoro dipendenti e altri redditi nel Modello 730/2023:

La lettera b) del comma 2 della Legge n.234/2021 ha rimodulato le detrazioni per lavoro dipendente, pensione e redditi assimilati a quelli di lavoro dipendente disciplinate dall’articolo 13 del TUIR.

In particolare, la detrazione per redditi di lavoro dipendente viene così modificata ovverosia fino a 15000€ una detrazione di 1880€ (importo minimo di 690€ e di 1380€ nel caso di rapporti a tempo determinato), oltre i 15000€ le detrazioni seguono una proporzione definita dalla normativa. La detrazione spettante è aumentata di un importo pari a 65€ se il reddito complessivo è compreso tra i 25.001 e i 35.000 euro.

Per quanto concerne le detrazioni da pensione fino a un reddito di 8500€ la detrazione è pari a 1955e con un minimo di 713€ e con redditi più elevati seguono una proporzione definita dalla normativa. La detrazione spettante è aumentata di un importo pari a 50€ se il reddito complessivo è compreso tra i 25.001 e i 29.000 euro.

Invece nel caso di lavoro autonomo e altri redditi fino ad un reddito di 5500€ la detrazione è pari a 1265€ e con redditi più elevati seguono una proporzione definita dalla normativa. La detrazione spettante è aumentata di un importo pari a 50€ se il reddito complessivo è compreso tra gli 11.001 e i 17.000 euro.

Modifica alla disciplina del trattamento integrativo:

L’articolo 1 comma 3 della legge di Bilancio 2022 ha previsto, con effetto dal 1° gennaio 2022, il riconoscimento del trattamento integrativo in misura pari a 1.200 euro netti annui ai lavoratori, con un reddito complessivo non eccedente i 15.000 euro, la cui imposta, determinata tenendo conto solo dei redditi da lavoro dipendente e di alcuni assimilati, sia di ammontare superiore alle detrazioni per lavoro dipendente. Se le condizioni precedenti sono rispettate, ma il reddito di riferimento ai fini delle agevolazioni fiscali è compreso tra 15.001 e 28.000 euro, occorre verificare che la somma di alcune detrazioni sia maggiore dell’imposta lorda di cui al rigo 16 del 730-3.

In tal caso, il trattamento integrativo è riconosciuto per un ammontare, comunque non superiore a 1.200 euro, determinato in misura pari alla differenza tra la somma delle detrazioni appena elencate e l’imposta lorda.

Novità in materia di detrazioni nel Modello 730/2023:

Eliminazione delle barriere architettoniche:

L’articolo 1 comma 42 della Legge di bilancio 2022 n.234/2021 ha introdotto per il 2022 una detrazione del 75%, da ripartire tra gli aventi diritto in 5 quote annuali di pari importo, finalizzata all’abbattimento delle barriere architettoniche di edifici già esistenti, con un limite di spesa variabile a seconda dell’immobile.

Ai fini dell’accesso alla detrazione, gli interventi sono tenuti a rispettare i requisiti previsti dal decreto del Ministro dei lavori pubblici n. 236/1989 in materia di prescrizioni tecniche necessarie a garantire l’accessibilità, l’adattabilità e la visitabilità degli edifici privati e di edilizia residenziale pubblica sovvenzionata e agevolata, ai fini del superamento e dell’eliminazione delle barriere architettoniche.

Detrazione per canoni di locazione ai giovani:

L’articolo 1, comma 155, della legge di bilancio 2022 n.234/2021 ha modificato, ampliandola, la detrazione Irpef per le locazioni stipulate dai giovani, prevista comma 1-ter dell’articolo 16 del TUIR. Il requisito è essere giovani con età compresa tra i 20 e i 31 anni non compiuti, con contratto di locazione deve essere ai sensi della legge num 431 del 1198 per l’intera unità immobiliare o parte da destinare a propria abitazione principale la detrazione è pari a 991.60 per i primi quattro anni di durata contrattuale. Se superiore, la detrazioni è pari al 20% dell’ammontare del canone di locazione entro il limite massimo di 2000€ di detrazione.

Novità in materia di crediti di imposta nel Modello 730/2023:

Credito d’imposta social bonus:

L’articolo 81 comma 1del D.Lgs. n.117/2017 ha previsto un credito d’imposta pari al 65% delle erogazioni liberali in denaro effettuate da persone fisiche in favore degli enti del Terzo settore, che hanno presentato al Ministero del lavoro e delle politiche sociali un progetto per sostenere il recupero degli immobili pubblici inutilizzati e dei beni mobili e immobili confiscati alla criminalità organizzata.

L’importo del credito non può essere al 15% del reddito complessivo, l’utilizzo avviene , in tre quote annuali di pari importo. (la quota annuale non utilizzata può essere riportata nelle dichiarazioni dei periodi di imposta successivi), le erogazioni liberali devono essere effettuate esclusivamente mediante sistemi di pagamento che ne garantiscano la tracciabilità.

Credito d’imposta per attività fisica adattata:

L’articolo 1 comma 737 della legge di bilancio 2022 n. 234/2021 ha previsto un credito d’imposta per le spese documentate, sostenute dal 1° gennaio 2022 al 31 dicembre 2022 dalle persone fisiche, per fruire di attività fisica adattata di cui all’articolo 2 comma 1 lettera e) del D. Lgs. n. 36/2021. Per attività fisica adattata (Afa) si intendono i programmi di esercizi fisici prescritti per situazioni specifiche (patologie croniche o disabilità fisiche).

L’invio dell’istanza va dal 15 febbraio al 15 marzo 2023 ed il credito d’imposta è utilizzabile nella dichiarazione dei redditi relativa al periodo d’imposta nel quale sono state sostenute le spese agevolabili, in diminuzione delle imposte dovute. L’eventuale ammontare del credito d’imposta non utilizzato potrà essere fruito nei periodi di imposta successivi.

Credito d’imposta per accumulo energia da fonti rinnovabili:

Il comma 812 della legge di Bilancio 2022 ha previsto un credito d’imposta per le spese sostenute nel 2022 per l’installazione di sistemi di accumulo dell’energia collegati ad impianti alimentati da fonti rinnovabili, come i pannelli fotovoltaici, anche se già esistenti e beneficiari degli incentivi per lo scambio sul posto di cui all’articolo 25-bis del DL n. 91/2014, convertito, con modificazioni, dalla legge n. 116/2014.

L’invio dell’istanza va dal 1 marzo al 30 marzo 2023 ed è fruibile in dichiarazione in diminuzione delle imposte e la quota non utilizzata può essere riportata nelle dichiarazioni dei redditi relativi ai successivi periodi d’imposta.

Credito d’imposta per le erogazioni liberali a favore delle fondazioni ITS Academy:

L’articolo 4 comma 6 della legge n. 99/2022 ha previsto un credito d’imposta per le erogazioni liberali in denaro effettuate in favore delle fondazioni ITS Academy a partire dal periodo d’imposta 2022.

Credito d’imposta per bonifica ambientale:

L’articolo 1 comma 156 e ss. della legge di bilancio 2019 n. 145/2018 ha previsto un credito d’imposta per le erogazioni liberali in denaro effettuate dopo la pubblicazione del Dpcm del 10 dicembre 2021 (G.U. n. 32 dell’8 febbraio 2022), per interventi su edifici e terreni pubblici, sulla base di progetti presentati dagli enti proprietari, ai fini della bonifica ambientale, compresa la rimozione dell’amianto dagli edifici, della prevenzione e del risanamento del dissesto idrogeologico, della realizzazione o della ristrutturazione di parchi e aree verdi attrezzate e del recupero di aree dismesse di proprietà pubblica.

L’ammontare del credito può essere il 65% delle erogazioni effettuate ed è riconosciuto nei limiti del 20% del reddito imponibile in tre quote annuali di pari importo.

Altre novità nel Modello 730/2023:

Destinazione otto per mille:

Da quest’anno è possibile destinare una quota pari all’otto per mille dell’Irpef all’Associazione “Chiesa d’Inghilterra” inoltre i sostituti d’imposta che prestano assistenza fiscale possono trasmettere

direttamente in via telematica le schede relative alle scelte anche senza avvalersi di un intermediario.

Link utili